互联网征信中的信用评分模型

统计之都发表于 2016-05-24 23:03:20

摘要:面向小微商户以及个人消费的小微信贷是当前互联网金融的重要发展方向,并且正在经历爆发式增长。在这个增长过程中,如何在没有实物抵押的情况下,通过互联网大数据分析实现快速准确征信是一个非常重要的问题。为此,不同的数据来源将各显神通地为信用评估提供依据。本文将通过一个真实的案例出发,进行分析和探讨,针对用户历史行为数据建立信用评分模型,并通过该模型改进信用评估的预测效果。

关键词: 小微信贷;互联网征信;信用评分;Logistic回归模型

一、业务介绍

1. 行业介绍

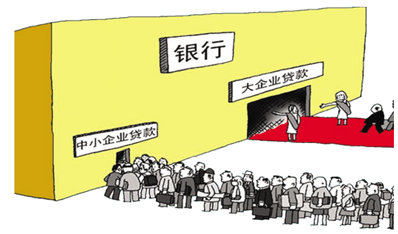

小微信贷,我们定义为金额较小,并且没有抵押担保,完全靠信用的借贷行为。小微信贷可以面向个人(2C),也可以面向小微企业(2B)。对于2C类业务而言,常常是小额短期信用贷款,这是贷款是为解决借款人临时性的消费需要而发放的期限在1年以内、金额在20万元及以下的、毋需提供担保的人民币信用贷款。对于2B类业务而言,由于小微企业的信贷需求特点是 “短、小、频、急”,这种小额、短期、分散的特征更类似于零售贷款,对资金流动性的要求更高。